Какво представляват бързите активи?

Бързите активи се отнасят за активите, които са ликвидни по своята същност и могат лесно да бъдат превърнати в парични средства чрез ликвидиране на същите на пазара като FD, ликвидни фондове, търгуеми ценни книжа, банкови салда и др. И представляват основен компонент в анализа на финансовото съотношение на компания, която да демонстрира силен оборотен капитал

Тези активи могат да се преобразуват бързо в пари и няма съществена загуба на стойност при конвертиране на актив в пари. Бързо, това означава, че активите могат да бъдат превърнати в пари за една година или по-малко. Компаниите управляват такива активи разумно, за да останат платежоспособни и ликвидни.

Формула за бързи активи

Формулата е ясна и може да бъде изчислена чрез изваждане на материалните запаси от текущите активи.

Формула за бързи активи = Текущи активи - инвентар

Списък на бързите активи

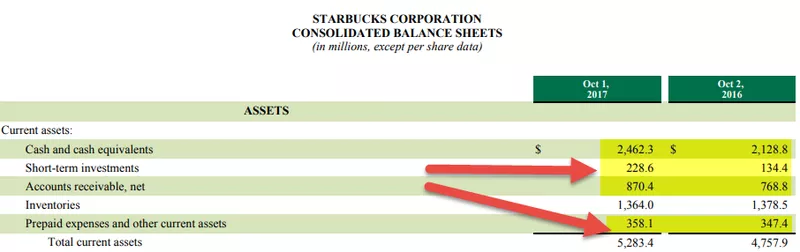

източник: Starbucks SEC Filings

Те се намират в баланса на Дружеството и това е сумата от следния списък с бързи активи:

- Пари в брой

- Търгуеми ценни книжа

- Сметки за вземания

- Предплатени разходи и данъци

- Краткосрочни инвестиции

# 1 - Пари

Паричните средства включват сумата, съхранявана от Дружеството в банкови сметки или други лихвоносни сметки като FD, RD и др. Пари и парични еквиваленти в Starbucks са били в размер на 2 462,3 щатски долара през 2017 г. и 2 128,8 млн. Долара през 2016 г.

# 2 - Търгуеми ценни книжа

Има ликвидни ценни книжа, които се търгуват открито на пазара. Такива ценни книжа могат лесно да бъдат продадени на котираната цена на пазара и конвертирани в пари.

# 3 - Вземания по сметки

Вземанията по сметки са сумата, която Дружеството все още ще получава от стоките и услугите, които те са предоставили на своите клиенти. Компанията вече е предоставила услугите, но тепърва ще получат плащането. Следователно Дружеството го регистрира като актив в счетоводната книга. Вземанията по сметки трябва да се определят правилно и само тези суми трябва да се добавят, ако вземанията могат да бъдат събрани в рамките на една година или по-малко. Несъбираеми, остарели вземания или дългосрочни вземания обикновено за компании в строителния бизнес не трябва да се добавят за изчисляване на бързи активи.

Вземанията по сметки в Starbucks са се увеличили до 870,4 милиона щатски долара през 2017 г. в сравнение с 768,8 милиона долара през 2016 финансова година.

# 4 - Предплатени разходи

Предплатени разходи са разходите, които компанията вече е платила, но тепърва ще получи услугата. Такива услуги трябва да се консумират в рамките на една година, за да се добавят към изчислението. Предплатените разходи могат да бъдат разходи за наем.

Предплатените разходи и други текущи активи в Starbucks са били в размер на 358,1 милиона щатски долара през 2016 финансова година и 347,4 милиона долара през 2016 година.

# 5 - Краткосрочни инвестиции

Краткосрочните инвестиции са инвестиции, направени от Дружеството, които се очаква да се превърнат в пари в рамките на една година. Те обикновено се състоят от акции, облигации и други ценни книжа, които могат да бъдат ликвидирани бързо и при необходимост. Краткосрочните инвестиции в Starbucks са 228,6 милиона щатски долара през 2017 г. и 134,4 милиона долара през 2016 година.

Запасите не се добавят в изчислението, тъй като запасите могат да отнемат по-дълъг период, за да бъдат продадени и след това конвертирани в пари. Материалните запаси нямат определен срок; следователно ги премахваме, докато изчисляваме вземанията.

Примери за бързи активи

Примери # 1

Дружество XYZ разполага с 5000 долара като пари в брой, 10000 долара като търгуеми ценни книжа и 15000 долара като вземания, които ще бъдат получени след 2 месеца. Какви са общите ликвидни активи на Дружеството?

- Формула за бързи активи = Пари в брой + Търгуеми ценни книжа + Вземания по сметки = 5000 + 10000 + 15000 = $ 30 000

Примери # 2

Дружеството MNP има $ 50000 текущи активи с $ 30000 като запаси. Каква е стойността на бързите активи в баланса на Дружеството?

- QA = Текущи активи - Материални запаси

- QA = 50000 - 30000 = $ 20000

Те се използват от анализаторите за измерване на ликвидността на дадена компания в краткосрочен план. Компанията, въз основа на своята дейност, съхранява част от активите под формата на парични средства, търгуеми ценни книжа и други форми на активи, за да поддържа нуждите си от ликвидност в краткосрочен план. Голямо количество такива активи, отколкото се изисква в краткосрочен план, може да означава, че Дружеството не използва ефективно ресурсите си. Малки QA или по-малки от пасивите, възникващи в краткосрочен план, означава, че Компанията може да изисква допълнителни парични средства, за да задоволи своето търсене.

Как го използват финансовите анализатори?

За сравнение на двете компании - финансовите анализатори използват коефициент на бързи активи или коефициент на киселинен тест. Нарича се съотношение на киселинния тест по отношение на киселинен тест, направен от златодобивачите в древността. Металът, добит от мините, е подложен на киселинен тест, при което ако не успее да корозира от киселината, той е основен метал, а не злато. Ако металът е преминал теста, той се е считал за злато.

По този начин бързото съотношение се счита за киселинен тест във финансите, където тества способността на Дружеството да конвертира активите си в пари и да изплати текущите си задължения.

Бързото съотношение се изчислява чрез разделяне на текущите задължения.

Съотношение на бързите активи = (Парични средства + Парични еквиваленти + Краткосрочни инвестиции + Текущи вземания + предплатени разходи) / Текущи пасиви

Повечето компании използват дългосрочни активи за генериране на приходи; следователно не би било разумно Дружеството да разпродаде дългосрочни активи, за да покрие текущи задължения. По този начин бързото съотношение поставя финансите на компанията да тестват способността й да покрива текущите си задължения.

източник: ycharts

В сравнение със своите връстници, Colgate има много здравословно бързо съотношение. Докато бързото съотношение на Unilever намалява през последните 5-6 години, ние също така отбелязваме, че съотношението P&G Quick е много по-ниско от това на Colgate.

Пример за съотношение на бързи активи

Нека разгледаме следния пример за измерване на бързо съотношение:

Балансът на компания XYZ е както следва:

- Пари в брой: $ 10000

- Вземания по сметки: $ 12000

- Опис: $ 50000

- Търгуеми ценни книжа: $ 32000

- Предплатени разходи: $ 3000

- Текущи задължения: $ 40000

По този начин, бърз коефициент = (Пари в брой + вземания по сметки + търгуеми ценни книжа + предплатени разходи) / текущи задължения

- бързо съотношение = (10000 + 12000 + 32000 + 3000) / 40000

- бързо съотношение = 57000/40000 = 1,42

Колкото по-високо е бързото съотношение, толкова по-благоприятно е; това е за Дружеството, тъй като показва, че Дружеството има по-ликвидни активи от текущите задължения. Съотношението 1 показва, че Дружеството разполага с достатъчно средства за покриване на текущите задължения. За разлика от това, съотношението под 1 показва, че Дружеството може да се сблъска с ликвидни проблеми в близко бъдеще.

Заключение

Бързият актив е сумата на активите в баланса на дружествата, която може бързо да се преобразува в пари без значителни загуби. Компаниите се опитват да поддържат подходящо количество ликвидни активи, като се има предвид естеството на техния бизнес и нестабилността в сектора. Бързото съотношение на активите или съотношението на киселинния тест е важно за Дружеството да остане в течност и разтворител. Анализаторите и бизнес мениджърите поддържат и наблюдават съотношението, така че да могат да изпълняват задълженията на Компанията и да осигуряват обрат към акционерите / инвеститорите.