Разлики между напред и фючърси

Фючърсните договори са много подобни на форуърдните по дефиниция, с изключение на това, че те са стандартизирани договори, търгувани на установена борса, за разлика от форуърдните, които са извънборсови договори.

Форвардни договори / форуърди

Това са извънборсови (OTC) договори за покупка / продажба на базисния продукт на бъдеща дата на фиксирана цена, като и двете се определят към момента на започване на договора. OTC договорите, с прости думи, не търгуват на установена борса. Те са преки споразумения между страните по договора. Клиширан, но все пак Договор за напред, гласи по следния начин:

Земеделски производител произвежда пшеница, чийто потребител е пекарът. Фермерът би искал да продаде продукцията си (пшеница) на възможно най-високата цена, за да спечели добри пари. От друга страна, пекарят би искал да купи същата пшеница от този фермер на възможно най-ниската цена, за да спести някои добри пари, ако приеме, че има само един фермер за пекаря или други фермери по някакъв начин са недостатък за пекаря . Цената на пшеницата е еднаква както за фермера, така и за хлебопроизводителя и продължава да варира - очевидно!

Всичко е справедливо, ако земеделският производител и хлебопроизводителят продават и купуват пшеница, тъй като цената им варира, както и когато сключват сделки (спот пазар), но въпросът за не се възползват от колебанията на цените се носи както от фермера, така и от хлебопроизводителя - ако на дадена дата в бъдеще цената на пшеницата падна, фермерът няма да се възползва и; пекарят няма да се възползва, ако цената на пшеницата се повиши. Трябваше да намерят изход от това, тъй като нямаха ни най-малка представа за това как цената на пшеницата ще се развива с течение на времето.

Идва концепцията за срочен договор, за да помогне както на фермера, така и на хлебаря. Договорът дава предимство, при което те могат да извършват сделки на определена фиксирана цена на бъдеща дата, след което ще бъдат засегнати от капризите на движението на цените на пшеницата. Да приемем, че пшеницата е била на $ 10 / бушел на спот пазара.

Тъй като фермерът и хлебопроизводителят искат да се предпазят от неблагоприятни колебания в цените, те сключват форуърден договор, в който хлебарят се съгласява да купи да речем 30 бушела пшеница @ 10 долара / бушел след един месец от този фермер. Сега, независимо от това как се движи цената на пшеницата, фермерът и пекарят са щастливи да имат фиксирана цена за продажба и покупка в бъдеще. Те могат да получат хубав сън, тъй като фермерът няма да се притеснява, ако цената на пшеницата падне, нито пекарят ще се притесни, ако цената се повиши - те са хеджирали риска си, като са сключили форуърден договор.

Моля, обърнете внимание, че примерът фермер срещу пекар е само ориентировъчен!

Използване на напред

Вече споменах как се използват форуърдите, но целите, за които се използват, са различни. Единият е за хеджиране, както се предполага в примера

Спекулации

Когато една страна просто залага на движението на цената на базовия инструмент, за да се възползва от форуърдния договор, без да има реална експозиция към базовия. Фермерът произвежда пшеница и по този начин има излагане на основите. Ами ако някой търговец, който няма нищо общо с пшеницата, залага на цената й да падне и по този начин продава форуърден договор, само за да спечели?

Сигурно се чудите какво би се случило с контрагента, ако той има основна експозиция, но търговецът няма! Нали? Ако търговецът и контрагентът нямат основна експозиция, това всъщност няма значение.

Ако търговецът продаде форуърдния договор (договор за продажба на базисния продукт) и се възползва, в крайна сметка той получава парите от пекаря, например (фиксираната сума, уговорена в форуърдния договор), купува пшеница на по-ниска цена в спот пазар по това време и го дава на пекаря и запазва разликата, тъй като търговецът ще се възползва, ако пшеницата падне, докато продава форуърда. Ако търговецът загуби в крайна сметка, ще трябва да купи пшеница на по-скъпа цена и да я даде на пекаря.

Ако търговецът купи форуърда например от фермер и в крайна сметка се облагодетелства, той плаща фиксираната сума и се уговаря да продаде житото на пекар на спот пазара на по-висока цена. Ако търговецът загуби в крайна сметка, той ще плати фиксираната сума и след това ще я продаде на пекаря на по-ниска цена на спот пазара.

Горното предполага физическа доставка. По принцип търговецът сключва договор за уреждане на пари в брой, като печалбата / загубата ще бъде уредена в брой между страните по договора.

Арбитраж

Забравете за момента техничността, но ако участниците във форуърдния договор смятат, че форуърдът е с неправилни цени, те се възползват от това, като купуват или продават договора и основата, така че балансът да се запази и да няма повече лесни и безрискови печалби може да се направи. В края на краищата, ако в океана има свободно тяло с плът и се усеща кръвта му, защо акулите да не отидат и да не го нападнат - крайният резултат е, че след това няма такива свободни тела!

Видове форуърдни договори

Видът на договора за спедиция зависи от основата. По този начин договорът може да бъде или на акции на компанията, облигации, лихвени проценти, стоки като злато или метали, или на каквато и да е основна информация, за която можете да се сетите!

Фючърсни договори / фючърси

Фючърсните договори са много подобни на форуърдните по дефиниция, с изключение на това, че те са стандартизирани договори, търгувани на установена борса, за разлика от форуърдните, които са извънборсови договори. Моля, не давайте това като дефиниция на фючърсен договор на интервю или изпит - бих искал да го съставите сами, защото това би помогнало! Въпреки че са много подобни на Forwards, само определението не е единствената разлика.

Основни разлики между форуърдите и фючърсите

Структурните фактори във фючърсния договор са съвсем различни от тези при форуърд.

Маржин сметка се води на място, където фючърсните договори изискват от контрагентите да предоставят някаква сума пари на борсата като „марж“. Маржовете се предлагат в два вида:

Първоначален марж

Това е сума, която трябва да бъде изтърпяна от борсата, докато сключвате договора. Това е подобно на това, което познаваме като „предпазен депозит“. В зависимост от дневната печалба или загуба, възникнала в дадена позиция, печалбата / загубата се добавя към или приспада от първоначалния марж в деня на сключване на договора и от останалата сума, държана в маржин сметката от края на деня до изтичане на договора.

Марж на поддръжка

Това е минималната сума пари, която трябва да остане в маржин сметката по-долу, която конкретният контрагент отново трябва да постави марж до нивото на първоначалния марж. В този случай се казва, че е задействано повикване за маржин.

Въведени са маржове, за да се запази договорът, маркиран на пазара (MTM).

Ето един прост пример за разбиране на това:

Горният пример трябва да бъде повече от достатъчен, за да изясни вашите съмнения относно фючърсните договори. Независимо от това, ето няколко неща, които трябва да се отбележат:

- Числата в скоби / скоби показват загуба / отрицателно число.

- Моля, погледнете датите внимателно.

- Опитайте да извършите изчисленията на „Печалби / Загуби“ и „Оферти за маржин“ сами

- Забележете позицията, която г-н Бил заема. Той е купил фючърсен договор в първия пример и е продал един във втория.

Примерът по-горе е много опростен, но ви дава представа как се поддържа маржин сметка в Exchange.

Защо маржин сметки? - Новация

Трябваше да зададете този въпрос - какво ще стане, ако единият контрагент умре или по подразбиране? Ако контрагент каже, че купувачът на фючърсите умира и по този начин не реагира при изтичане, тогава салдото по маржин сметката дава част от възстановяването на продавача. Тогава борсата плаща, за да закупи базовия продукт от продавача на спот пазара (тъй като спот цената и фючърсната цена се сближават при изтичане).

С други думи, тъй като фючърсните договори се опитват да премахнат риска от контрагента (тъй като се търгуват на борса), има изисквания за маржин. След това има множество фючърсни цени, които се основават на различни договори. Forex, договорната цена на фючърсите през юни може да се различава от цената на фючърсите по септември, която може да се различава от цената на фючърсите през декември. Но винаги има само една спот цена. Имайте предвид, че тъй като фючърсният договор наближава изтичането, спот цената и фючърсната цена се сближават и двете са равни при изтичане на договора, а не при прекратяване - не забравяйте разликата. Това е известно още като „базисна конвергенция“, където основата е разликата между спот и фючърсна цена.

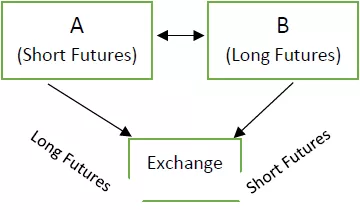

Борсата поема риска от контрагента, наречен „Новация“, където Борсата е контрагент. Разгледайте следната снимка:

Първоначален договор - А и Б са заели съответните позиции по фючърсен договор чрез борсата

Ако B реши да прекрати договора преди изтичането му, тогава борсата е контрагент, тъй като предотвратява осиротяването на A. Той съвпада с C, за да заеме противоположната позиция на B и по този начин запазва позицията на A същата.

Забележете, че позицията на A на борсата остава непроменена през цялото време. Ето как търговията с фючърси ни носи полза, тъй като борсата заема противоположни позиции, за да ни помогне. Какъв късмет имаме!

Други разлики - фючърси срещу напред

Пазарът на фючърси създаде ликвидност чрез стандартизиране на договорите чрез базата по три начина:

Качество (Нападатели срещу фючърси)

Качеството на основата, макар че по дефиниция може би е същото, не е съвсем същото. Те са споменати по отношение на договора. Може да имате подложка като картофи, например. Но съдържанието на пясък може да не е същото или броят на порите може да не е същият, когато се доставя. По този начин спецификата може да не е една и съща.

Количество (Нападатели срещу фючърси)

Може да искате да търгувате само 50 картофа за доставка, иначе краткосрочна търговия на фючърсния пазар. Но борсата може да ви позволи да търгувате само с лотове от 10, където всяка партида се състои от 10 картофа. По този начин минималният брой картофи, с които можете да търгувате, е 100 картофа, а не 50, което е вашето изискване. Това е друг начин за настъпване на стандартизацията.

Падеж (Нападатели срещу фючърси)

Падежните дати са налични на борсата. Например последният четвъртък на всеки месец е фиксиран като ден на падежа. Непосредственият договор се нарича договор от близо месец (договор за предния месец); договорът с падеж следващия месец се нарича договор за следващия месец (договор от миналия месец); договори след това, което се нарича дългомесечни договори - (жаргоните в скоби са субективни по своята същност; моля, не ги приемайте стриктно). След това базовият инструмент се купува или продава няколко дни след падежа, наречен като дата на сетълмента.

Може да искате да закупите основния материал на 27 септември, но можете да го направите само на 30 септември.

Видове фючърси

Съществуват индексни фючърси, фючърси върху акции, фючърси на облигации, фючърси с лихвени проценти и няколко други вида фючърси.

Заключение

Дадена е много информация - без съмнение присъства почти всичко, което трябва да знаете за нападателите срещу фючърсите, с изключение на числените проблеми. Поради ликвидността си, фючърсите се търгуват по-често от форуърдите като цяло, въпреки че това зависи от основата.