Какво е продължителността на Macaulay?

Продължителност на Macaulay е продължителността на времето, необходимо на инвеститора да възстанови инвестираните си пари в облигацията чрез купони и изплащане на главница. Този период от време е среднопретеглената стойност за периода, през който инвеститорът трябва да остане инвестиран в ценната книга, за да може настоящата стойност на паричните потоци от инвестицията да съответства на сумата, платена за облигацията.

Продължителността на Macaulay е много важен фактор, който трябва да имате предвид, преди да купите дългови инструменти. Това може значително да помогне на инвеститорите да избират измежду различни набори от налични ценни книжа с фиксиран доход на пазара. Както всички знаем, цените на облигациите са обратно свързани с лихвените проценти. Инвеститорите получават добра представа по отношение на това коя облигация да купят, по-дългосрочна или по-краткосрочна, ако знаят продължителността, която различните купонни облигации предлагат, заедно с прогнозната структура на лихвения процент.

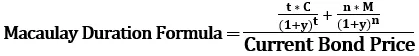

Формула за продължителност на Маколи

Може да се изчисли, като се използва формулата по-долу,

Където,

- t = период от време

- C = плащане с купон

- y = добив

- n = брой периоди

- M = падеж

- Текуща цена на облигациите = настоящата стойност на паричните потоци

Изчисляване на продължителността на Маколи с пример

Нека да видим пример за продължителността на Маколи, за да го разберем по-добре.

Облигацията на стойност 1000 щатски долара заплаща 8% купон и падежа в рамките на четири години. Купонната ставка е 8% годишно При полугодишно плащане. Можем да очакваме да възникнат следните парични потоци.

- 6 месеца: $ 40

- 1 година: $ 40

- 1,5 години: $ 40

- 2 години: $ 40

- години: $ 40

- 3 години: $ 40

- 3,5 години: 40 долара

- 4 години: 1040 долара

Изчислете продължителността на Маколи

Решение:

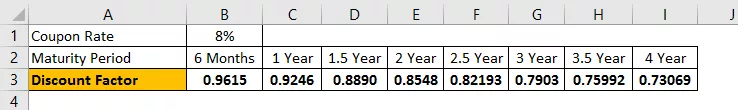

С горната информация можем да изчислим дисконтиращия фактор. Можем да използваме следната полугодишна формула за лихва, за да извлечем дисконтовия фактор. 1 / (1 + r) n, където r е процентът на купона, а n е броят на периодите, които се утежават.

Фактор на отстъпката

Изчисляването на дисконтовите фактори за 6 месеца ще бъде -

Фактори за отстъпка за 6 месеца = 1 / (1 + 8% / 2)

Фактори за отстъпка = 0,9615

По същия начин можем да направим изчисляването на дисконтовия коефициент за години 1 до 4.

Сегашна стойност на паричния поток

Настоящата стойност на паричния поток за 6 месеца ще бъде -

Сега, за да получим настоящата стойност на паричните потоци, трябва да умножим всеки период паричен поток със съответния му дисконтов фактор.

Настояща стойност на паричния поток за 6 месеца: 1 x 40 $ x 0,9615

Сегашна стойност на паричния поток = $ 38,46

По същия начин можем да направим изчисляването на настоящата стойност на паричния поток за година 1 до 4.

Продължителност на Маколи

Изчисляването на продължителността на Маколи ще бъде -

- Текуща цена на облигациите = PV на всички парични потоци 6 079,34

- Продължителност на Macaulay = $ 6 079,34 / $ 1000 = 6,07934

Можете да се обърнете към дадения шаблон на Excel по-горе за подробно изчисляване на продължителността на Маколи.

Предимства на използването на продължителността

Продължителността играе важна роля, за да помогне на инвеститорите да разберат рисковия фактор за наличната гаранция с фиксиран доход. Точно както как се измерва рискът в акции чрез отклонение от средната стойност или просто чрез извеждане на бета на ценната книга, рискът в инструментите с фиксиран доход се оценява стриктно от продължителността на инструмента на Маколи.

Разбирането и сравняването на продължителността на инструментите на Macaulay може да изиграе дълъг път при избора на подходящото за вашия портфейл с фиксиран доход.

Неуспехи при използването на продължителността

Продължителността е добро приближение на ценовите промени за облигация без опция, но е добра само за малки промени в лихвените проценти. Тъй като промените в лихвените проценти стават по-големи, кривината на връзката цена-доходност на облигациите става по-важна. С други думи, линейната оценка на ценовите промени, като продължителността, ще съдържа грешки.

Всъщност връзката между цената на облигациите и доходността не е линейна, а изпъкнала. Тази изпъкналост показва, че разликата между действителните и прогнозните цени се увеличава с увеличаване на доходността. Тоест, разширяващата се грешка в прогнозната цена се дължи на кривината на действителната ценова пътека. Това е известно като степента на изпъкналост.

Долна линия

Знанията за продължителността на Маколи са от първостепенно значение за определяне на бъдещата възвръщаемост от инструментите с фиксиран доход. Поради това е много препоръчително за инвеститорите, особено за инвеститорите, които не са склонни към риск, да оценят и сравнят продължителността, предлагана от различните облигации, за да постигнат минимален дисперсионен микс и да получат максимална възвръщаемост с възможно най-малък риск. Също така, факторът на лихвения процент трябва да се има предвид преди вземането на решение за покупка.